현대상선 채권단, 지원약속에도 여전히 출자전환 불분명

페이지 정보

경제팀 작성일16-05-25 05:05 조회1,403회 댓글0건본문

현대상선 채권단, 지원약속에도 여전히 출자전환 불분명

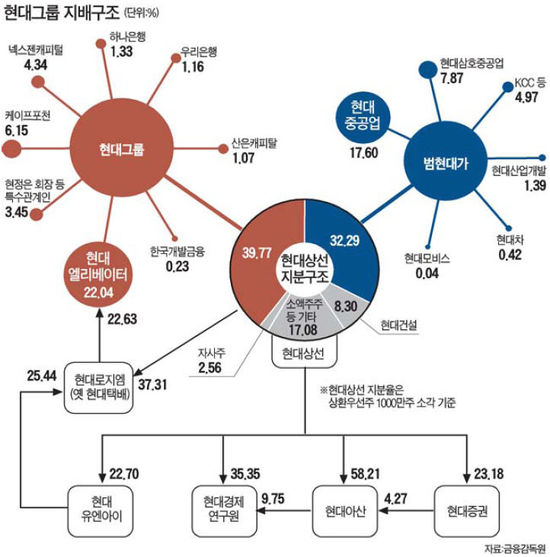

현대상선 채권단은 24일 현대상선에 6800억원 규모의 출자전환을 결의한다. 하지만 현대상선이 용선주들과 벌이고 있는 용선료 인하 협상 결과가 여전히 불투명해 현대상선 채권단이 용선료 인하를 전제로 마련한 출자전환이 현실화할 수 있을지는 불분명하다. 현대상선 협약채권단은 이날 6800억원(회사채 신속인수제로 협약채권단이 보유한 회사채 포함) 규모의 출자전환에 동의한다는 의사를 주채권은행인 KDB산업은행(이하 산은)에 전달한다. 현대상선에 빌려준 자금의 60%(회사채는 50%)를 자본으로 전환해주는 것이다. 대출 금리도 연 1~2%로 인하하기로 했다. 지원안은 이달 초 마련돼 지난 17일 채권단에 부의됐다.

물론 이는 용선료 인하가 성사될 때 이뤄지는 '조건부' 지원안이다. 현대상선은 컨테이너선주 5곳과 막바지 용선료 인하 협상을 벌이고 있다. 금융위원회는 지난 20일 "현대상선이 물리적인 시간에 구애받지 않고 협상을 진행할 예정"이라고 밝혔지만 사채권자집회가 열리는 오는 31일 전에는 용선료 인하가 결정돼야 할 것으로 전망된다. 사채권자 집회를 통해 회사채 투자자들의 출자전환을 이끌어 내려면 용선료 인하가 선행돼야 하기 때문이다.

지원안 가동의 핵심인 용선료 인하 결과는 아직 안갯속이다. 현대상선은 시한이 급박한만큼 전체 용선료의 70%를 차지하는 컨테이너선주 5개사와의 협상에 총력을 기울이고 있는 것으로 알려졌다. 지난 18일 그리스 선주인 다나오스, 나비오스, 캐피털십매니지먼트 3개사 부사장급 인원을 서울에 초청해 현대상선 본사에서 직접 협상을 벌였다. 싱가포르 EPS와는 같은 날 화상으로 협상을 진행했다. 당시 참여하지 않은 영국 조디악과는 현대상선측이 개별 협상을 진행 중인 것으로 파악된다.

현대상선이 용선료를 인하하지 못하면 법정관리가 불가피하다고 정부가 밝힌 터라 용선주들도 용선료 인하했을 때와 하지 않았을 때의 손익을 두고 복잡한 셈법이 한창이다. 선주 입장에선 용선료 인하로 얻을 수 있는 반대 급부 등을 요구하며 용선료 인하 폭을 최대한 줄이려는 입장이다. 용선주들은 용선료를 인하해줘도 현대상선의 상황이 회복되지 못할 수 있지 않냐는 우려 역시 전달한 것으로 알려졌다. 이에 대해 현대상선은 용선료 인하를 통해 정상화가 가능하다는 점을 최대한 설득하고 있는 상황이다.

만약 용선료 인하가 성사되면 31일과 내달 1일 예정된 사채권자 집회에서 공모사채 50%의 출자전환안이 부의된다. 약 8000억원의 공모채 중 산은이 들고 있는 회사채를 제외하면 6800억원이며 이 중 50%인 3400억원이 출자전환될 수 있는 것이다. 협약채권단과 사채권자가 약 1조200억원의 빚을 자본으로 전환해주면 현대상선의 부채비율은 1565%(지난해 말 기준)에서 200%대로 개선된다. 한편 조건부 자율협약(채권은행 공동관리)을 신청한 또다른 대형 해운사 한진해운도 용선료 협상을 진행 중이다. 한진해운 채권단은 지난 4일 한진해운 채무를 3개월에서 최대 4개월 간 연장해 주기로 했다. 한진해운의 용선료 협상 역시 채권단 채무유예 기간인 7~8월 중에 끝나야 하는 상황이다.

경제팀

댓글목록

등록된 댓글이 없습니다.